[ad_1]

1. De volgende schuldencrisis: Er is een olifant van $6,3 biljoen in de kamer. En het zou wel eens de volgende recessie kunnen veroorzaken.

De laatste recessie werd veroorzaakt door Wall Street en Amerikanen die te veel schulden opbouwen – vooral in de VS zinderende huizenmarkt.

Tien jaar later is het het Amerikaanse bedrijfsleven dat met veel enthousiasme leent. Aangespoord door extreem lage rentetarieven hebben Amerikaanse bedrijven zich op een recordschuld van 6,3 biljoen dollarvolgens S&P Global Ratings.

Al die schulden zijn op dit moment gemakkelijk te negeren. De standaardtarieven zijn minuscuul. Bedrijven blijven zitten tonnen contant gelden hun schatkist groeit dankzij de stijgende Amerikaanse economie En verlagingen van de vennootschapsbelasting.

Maar uiteindelijk zullen zowel de economie als de bedrijfswinsten vertragen, waardoor bedrijven minder vuurkracht hebben om hun schulden af te betalen. En het zal niet zo eenvoudig zijn om de openstaande schulden door te schuiven. Met schulden beladen bedrijven zouden kwetsbaar zijn voor stijgende financieringskosten veroorzaakt door de Federal Reserve renteverhogingen.

Als bedrijven in een kredietcrisis terechtkomen, zullen ze hun aanwervingen en investeringen moeten terugschroeven. Dat zou een recept kunnen zijn voor een recessie.

‘Bedrijven, en niet consumenten of banken, zullen de oorzaak zijn [the] volgende recessie', schreef Michael Hartnett, hoofd beleggingsstrateeg van Bank of America Merrill Lynch, donderdag aan klanten.

De schuldenbui van het Amerikaanse bedrijfsleven heeft bijgedragen aan de financiering van de Amerikaanse economie herstel. Bedrijven hebben geleend om fabrieken te openen, apparatuur te kopen en producten te ontwikkelen. Een deel van die schuld is ook naar Wall Street gegaan om Wall Street mee te belonen massale aandeleninkoop.

Na een decennium van lage rentetarieven zijn bedrijven in verhouding tot de omvang van de economie meer schulden aangegaan dan ooit tevoren. Volgens David Ader van Informa Financial Intelligence staat de totale Amerikaanse bedrijfsschuld als percentage van het bbp op een recordhoogte.

De meest risicovolle categorie kredietnemers heeft nog nooit zoveel schulden gehad. Bedrijven met een junkcreditrating hebben volgens S&P een recordbedrag van $ 8 aan schulden voor elke $ 1 aan contant geld.

En dan zijn er nog de zogenaamde zombiebedrijven – die zich, ondanks de sterke economie en lage rentetarieven, niet eens rentebetalingen kunnen veroorloven.

Ben Breitholtz, datawetenschapper bij Bianco Research, ontdekte dat 14% van de bedrijven in de S&P 1500 niet genoeg inkomsten vóór rente en belastingen hebben om de rentelasten te dekken. Dat is boven het wereldgemiddelde van 10%.

Deze zombiebedrijven krimpen waarschijnlijk in elkaar nu centrale bankiers langzaam een einde maken aan de dagen van gemakkelijk geld. Verwacht wordt dat de Fed de rente woensdag zal verhogen, de achtste renteverhoging sinds eind 2015. Er zouden nog vier stappen vóór eind 2019 in het verschiet kunnen liggen.

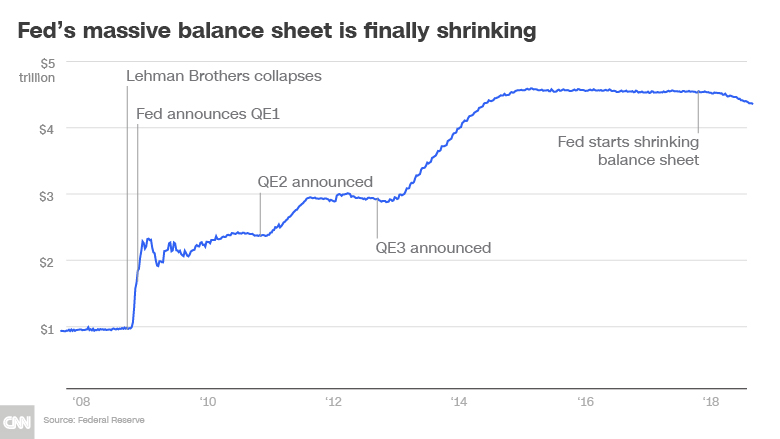

Tegelijkertijd is de Fed dat ook het inkorten van zijn balans van $ 4,5 biljoen – een experiment dat zou kunnen bijdragen aan hogere financieringskosten als buitenlandse centrale banken dit voorbeeld volgen en obligaties afstoten.

Hartnett van de Bank of America waarschuwde dat een ‘agressieve’ Fed in 2019 een ‘kredietcrisis’ zou kunnen veroorzaken – niet alleen in de opkomende markten, maar ook in het Amerikaanse bedrijfsleven.

2. Handelsoorlog: De confrontatie tussen de VS en China zal maandag escaleren als de Verenigde Staten tarieven opleggen aan Chinese goederen ter waarde van 200 miljard dollar. Op dezelfde dag heeft China beloofd wraak te zullen nemen met een tarief op 60 miljard dollar aan Amerikaanse goederen.

De handelsoorlog zorgt voor problemen Walmart, Procter & Gamble en een groot aantal andere bedrijven die uit China geïmporteerde producten verkopen of in hun toeleveringsketens afhankelijk zijn van Chinese goederen.

3. Nike-inkomsten: Wat zeggen leidinggevenden van Nike over de reactie op hun Colin Kaepernick advertentiecampagne? We zullen het dinsdag ontdekken, wanneer het bedrijf de winst rapporteert.

Nike heeft een goed jaar achter de rug: De omzet in de VS groeiten het aandeel is 35% gestegen.

4. Economiehorloge: De Amerikaanse regering zal donderdag de definitieve lezing geven over de economische groei in het tweede kwartaal. De vorige revisie liet een sterke groei van 4,2%.

5. Deze week verkrijgbaar:

Maandag – de VS heffen importheffingen op Chinese goederen ter waarde van 200 miljard dollar; MacOS Mojave wordt gelanceerd

Dinsdag — KB-huis (KBH) En Nike (VAN) inkomsten; Het Amerikaanse consumentenvertrouwen

Woensdag — Bed Bath & Beyond en Carmax-inkomsten; Rentebesluit van de Federal Reserve; Verkoop van nieuwe huizen in de VS voor augustus

Donderdag — Rite Aid-, Carnival- en Accenture-inkomsten; definitieve herziening van het Amerikaanse bbp in het tweede kwartaal

Vrijdag — Einde van Q3

CNNMoney (New York) Voor het eerst gepubliceerd op 23 september 2018: 07:40 ET

[ad_2]

Source link